資金簇擁 美股美債雙強

資金簇擁 美股美債雙強

01:182019/04/02

工商時報

蕭麗君 、綜合外電

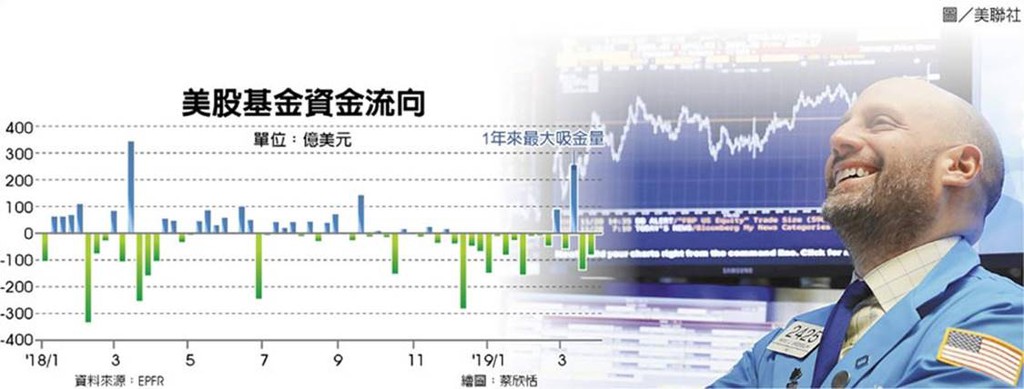

美股基金資金流向

儘管美國經濟成長前景不佳,但在聯準會(Fed)貨幣政策由鷹轉鴿,帶動資金重回美國市場下,也激勵美國股債今年首季雙雙走強,美股還創下近10年單季最大漲幅紀錄。

美股第二季季線續開紅盤,3大指數周一跳空開高,道瓊工業指數大漲逾200點,突破26,100點,標普5百與那斯達克均勁揚0.7%。

隨著美股年初來持續反彈,帶動標準普爾500指數2019年首季強漲逾13%,創2009年9月來最佳季度表現,並僅較2018年9月締造歷史高點低了3.3%。

雖然全球經濟成長放緩與英國脫歐等不確定性仍為股市帶來陰影,不過在中美貿易談判有望達成協議,以及Fed暗示暫時停止升息,都為美股挹注新的動能。

另外,美國企業爭相買回庫藏股也對股市造成支撐。根據標普道瓊指數資料顯示,去年第四季標普500企業庫藏股購買金額年增63%到2,230億美元的紀錄新高。

受到市場氣氛轉趨樂觀,不但推升美股攀高,空手的投資人更憂心錯過美股這波上漲行情,趕緊將資金投入股市。

資金流向監測機構EPFR Global的統計指出,截至3月13日止的一周,美股共同基金與ETF吸引的資金淨流入曾超過250億美元,寫下1年來單周最大吸金紀錄。

中美官員本周將移往華盛頓進行新一輪貿易談判,其談判結果預料將牽動美股後市發展。另外美國企業首季財報季也將在近期登場,外界預期標普500成分企業獲利恐將出現2016年來首度衰退。

另外美債也在今年首季出現資金簇擁現象,受Fed放緩升息步調與憂心經濟轉疲,不論是公債或風險較高的公司債的需求都大幅升高,並壓低與美債價格相反的殖利率下跌。

到上周五為止,美國10年期公債殖利率為2.416%,低於去年底的2.684%與去年11月初升抵的3.23%。上周美債有5天出現殖利率曲線倒掛,也就是美國10年期公債殖利率低於3個月期公債殖利率,為2007年來首次。

雖然殖利率曲線倒掛通常意味美國經濟成長預期轉趨黯淡,隨之而來還有可能陷入衰退,不過美債多頭並未因此消退,這也凸顯投資人對於經濟前景並不過度悲觀。

上一篇:陸港交投火爆 港股 進入技術牛市

下一篇:陸財新製造業PMI 8個月新高