違約成本激增股價暴跌,德銀為何成為市場「攻擊目標」?

德意志銀行股價上週五股價一度暴跌15%,為三年來最大跌幅,最終收盤跌約10%,再次激起歐洲股市的恐慌,多數歐洲銀行股也跟隨下挫,巴克萊集團和法國巴黎銀行的跌幅約為5%。

自沒有特別消息指引的情況下,股價無端暴跌,表明對歐洲銀行業的擔憂正在蔓延到瑞信之外,處於德國經濟核心位置的德銀成為對全球金融系統健康情況的關注焦點。

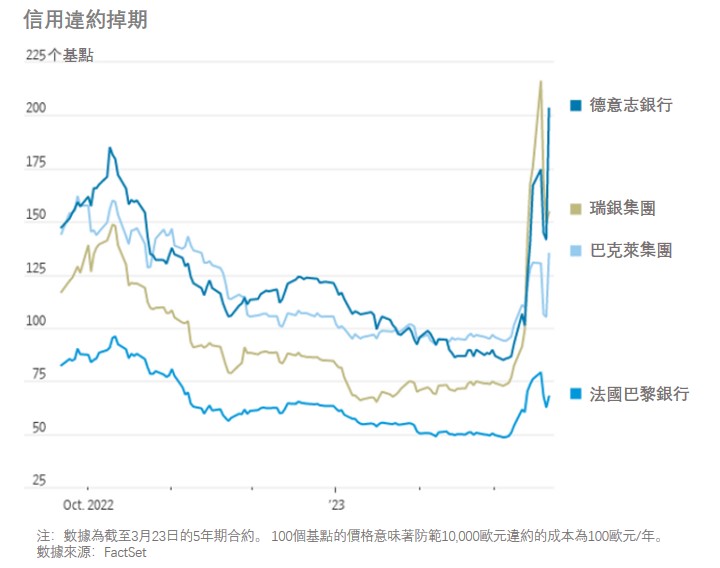

債權人推高了德銀的融資成本,德銀的信用違約掉期(CDS,即防範違約情況的保險成本,CDS越高表明銀行信用越危險)在上週四跳升至新冠疫情暴發之初時候的高水平,週五甚至創下記錄高位。市場分析認為,這是對沖基金試圖從席捲金融業的更廣泛動盪中獲利所致。

在2019年啟動重大調整後,去年德銀已經重回財務健康的狀態,甚至錄得了2007年以來的最高年度獲利,存款基礎在最近幾個季度保持穩定,表明德銀不應該成為市場擔憂下「攻擊」的目標。

綜合全球評級機構評級,德銀被評為A - BBB+範圍,被認為是投資級,前景為穩定或積極。上週五德國總理朔爾茨出面「撲火」:表示德意志銀行已經徹底現代化和重組其業務模式,是一家很有盈利能力的銀行,沒有任何理由感到擔憂。

援引華爾街日報數據,德銀去年實現了約合61億美元的淨利潤,為2007年以來的最高值,這與瑞信近80億美元的淨虧損形成鮮明對比。當前的升息環境令德銀受益,其主要賺錢業務貸款部門,去年的淨利息收入(即通過貸款賺的錢與支付給儲戶利息之間的差額)上升了39%。

截至2022年12月底,德意志銀行的流動性覆蓋率為135%,高於100%的最低要求,表明德意志銀行擁有足夠的高質量流動資產,如現金、貨幣市場工具和無擔保投資級債券。

當然德銀也存在自己的問題:流動性不如巴克萊、法國興業銀行或匯豐(HSBC),德意志銀行的LCR和淨穩定資金比率(衡量12個月期間資金穩定性的指標)也都低於同行中的大多數歐洲銀行;2022年德銀的成本收入比率高於歐洲銀行業的平均值。

整體來看,德銀目前擁有強大的資本和流動性,股價重磅更多的反映,當前市場信心的缺失是銀行業乃至整個股票市場的「最大敵人」,因為這種情緒的蔓延,可能成為一個自我實現的預言,其他金融股都有可能被輕易波及,市場短期內還可能經歷數翻激烈波動。

以上分析由ATFX亞太區首席分析師Martin Lam提供。

(以上分析僅代表個人觀點,市場有風險,投資需謹慎。ATFX不會為直接或間接使用或依賴此資料而可能引致的任何盈虧負責。)

ATFX 是由多家公司共同使用的業務品牌,包括:

--AT Global Markets LLC 是位於聖文森特和格林納丁斯的有限責任公司,公司編號為 333 LLC 2020。註冊地址是:1st Floor, First St. Vincent Bank Bldg, James Street, Kingstown, St. Vincent and the Grenadines。

--AT Global Markets (UK) Ltd. 獲英國金融行為監管局 (FCA) 授權並受其監管,FCA 許可證號碼為 760555。註冊地址是:1st Floor, 32 Cornhill, London EC3V 3SG, United Kingdom。

--ATFX Global Markets (CY) Ltd. 獲塞浦路斯證券交易委員會 (CySEC) 授權並受其監管,許可證號碼為 285/15。註冊地址是:159 Leontiou A' Street, Maryvonne Building Office 204, 3022, Limassol, Cyprus。

--AT Global Markets Intl. Ltd. 獲毛里求斯共和國的金融服務委員會 (FSC) 授權並受其監管,許可證號碼為 C118023331。註冊地址是:Suite 207, 2nd Floor, The Catalyst, Silicon Avenue, 40 Cybercity, 72201 Ebène, Republic of Mauritius。